Если Вам пришлось поставить имплант на место отсутствующего зуба, заплатив за это немалые деньги, то Вы можете вернуть часть потраченных средств – получить налоговый вычет за имплантацию зубов.

Можно ли получить налоговый вычет за имплантацию зубов?

Согласно ст. 219 Налогового кодекса РФ налогоплательщик имеет право получить вычет за оплаченные им медицинские услуги, оказанные ему лично, а также его родственникам и членам семьи:

—детям,

—супругу,

Поэтому возможен не только возврат налога за имплантацию зубов, но и возврат НДФЛ за приемы стоматолога, лечение кариеса, установку коронки (протеза) и другое лечение зубов.

Как получить налоговый вычет за имплантацию зубов?

Для того чтобы вернуть налог за имплантацию зубов, необходимо соблюдений следующих условий:

- у стоматологической клиники должна быть лицензия, выданная в соответствии с законодательством РФ (вычет на лечение за границей невозможен);

- не вышел срок давности по налоговому вычету за лечение – 3 года;

- налогоплательщик (тот, кто будет получать вычет) должен быть официально трудоустроен и получать доход, облагаемый по ставке 13 процентов в тот год, когда прошла оплата лечения (безработным, неработающим пенсионерам, женщинам в декрете самим вычет оформить нельзя)

Далее необходимо определиться, каким способом Вы будете получать налоговый вычет при установке имплантов. Существуют два варианта:

- через налоговую инспекцию,

- через работодателя. В налоговую инспекцию обращаться все равно придется, но подавать необходимо меньшее количество документов. Подробнее о возврате налога за медицинские услуги, в том числе за имплантацию зубов, у работодателя рассказано в этой статье.

Если Вы решили получать налоговый вычет при имплантации и протезировании зубов через ИФНС, Вам нужно подготовить пакет документов (см. ниже) и в срок подачи предоставить их в налоговую инспекцию (лично посетив ИФНС, МФЦ отправив по почте или подав документы через личный кабинет налогоплательщика). Далее начинается камеральная проверка, а потом в течение определенного времени деньги перечисляются на расчетный счет.

Налоговый вычет за имплантацию зубов: документы

В ИФНС необходимо предоставить следующие документы по списку:

- налоговая декларация 3 НДФЛ (заполняет сам налогоплательщик после получения справок об оплате мед услуг, справки о доходах);

- справка о доходах 2 НДФЛ (выдает работодатель налогоплательщика);

- справка об оплате медицинских услуг (выдает стоматологическая клиника, образец здесь);

- договор с медицинским учреждением (копия) и/или другие документы, подтверждающие лечение;

- чеки (копия);

- лицензия стоматологической клиники (копия, выдает клиника);

- свидетельство о рождении и/или свидетельство о браке (копия, при получении налогового вычета за установку имплантов зубов родителям, супругу или ребенку);

- заявление о возврате суммы излишне уплаченного налога (с указанием реквизитов счета для перечисления денег). С 2020 года налогоплательщики вправе представить заявление о зачете (возврате) суммы излишне уплаченного налога в составе налоговой декларации;

- может понадобиться копия паспорта, ИНН налогоплательщика.

Инспектор также может запросить оригиналы вышеуказанных документов.

При получении вычета за имплантацию зубов родственникам, необходимо, чтобы правильно была оформлена справка об оплате медицинских услуг. В справке об оплате медицинских услуг в качестве налогоплательщика должен быть указан тот, кто будет получать вычет.

Вычет за зубные импланты: сколько можно вернуть?

При получении налогового вычета за лечение возвращается 13 процентов от стоимости медицинских услуг. Но существуют ограничения:

- нельзя вернуть налога больше, чем было удержано из зарплаты;

- сколько денег удастся получить зависит от того, какое лечение было оплачено: дорогостоящее или нет.

Если лечение признается дорогостоящим (в справке об оплате медицинских услуг указан код услуги 2), то вернуть получиться 13 процентов от расходов на такое лечение (для признания лечения дорогостоящим неважно, сколько денег Вы потратили, а важно, включены ли медицинские услуги в Перечень дорогостоящих видов лечения).

Если лечение не относится к дорогостоящему (в справке об оплате медицинских услуг указан код услуги 1), то возвращается 13 процентов от стоимости медицинских услуг, но расходы на лечение ограничиваются 120000 руб. (вернуть можно максимум 15600 руб. (13% от 120000).

Стоимость операции имплантации зубов и стоимость импланта относятся к дорогостоящему лечению?

Отметим, что отнесение оказанных медицинских услуг к дорогостоящему лечению входит в компетенцию медицинской организации, оказывающей медицинские услуги.

В действующем с 2021 года Перечне дорогостоящих видов лечения указаны в том числе следующие медицинские услуги:

- Медицинские услуги по ортопедическому лечению населения с врожденными и приобретенными дефектами зубов, зубных рядов, альвеолярных отростков, челюстей с опорой на зубные имплантаты при отсутствии условий для традиционного зубного протезирования (значительная атрофия или дефекты косной ткани челюстей).

- Медицинские услуги, оказанные в рамках высокотехнологичной медицинской помощи в соответствии с перечнем видов высокотехнологичной медицинской помощи, содержащим в том числе методы лечения и источники финансового обеспечения высокотехнологичной медицинской помощи, предусмотренным Программой государственных гарантий бесплатного оказания гражданам медицинской помощи.

Ранее (до 2021 года – до вступления в силу Постановления Правительства от 8 апреля 2020 г. № 458 «Об утверждении перечней медицинских услуг и дорогостоящих видов лечения в медицинских организациях, у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета») по поводу отнесения медицинских услуг по имплантации зубов давались следующие разъяснения.

В письме Минздравсоцразвития России от 07.11.2006 № 26949/МЗ-14 указано, что операция по имплантации зубных протезов относится к дорогостоящему лечению. Следовательно, вернуть удастся 13 процентов от фактической стоимости операции имплантации (о том, что относится к дорогостоящему лечению в стоматологии, см. здесь).

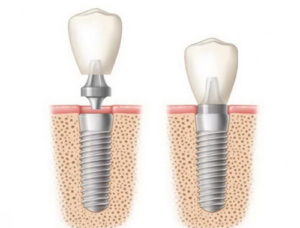

При имплантации зубов проводятся следующие хирургические и ортопедические манипуляции:

- операция – установка импланта (штифта),

- установка абатмента,

- протезирование – установка протеза (коронки).

На основании указанного письма можно сделать вывод, что к дорогостоящему лечению относится только сама операция по имплантации, все остальные медицинские услуги относятся к лечению по коду 1.

Можно ли отнести стоимость самого импланта к дорогостоящему лечению?

Т.к. непосредственно при операции по имплантации используется имплант, то его стоимость учитывается для расчета налогового вычета (т.к. сама операция относится к дорогостоящему лечению, то и стоимость импланта проходит в справке об оплате мед. услуг с кодом услуги 2).

Вычет за имплант можно также получить, если имплант приобретался в другой организации.

Согласно письму ФНС от 31 августа 2006 г. N САЭ-6-04/876@ «при предоставлении социального налогового вычета по дорогостоящим видам лечения в составе расходов по указанным видам лечения учитывается стоимость оплаченных налогоплательщиком необходимых дорогостоящих расходных медицинских материалов (например, эндопротезов, искусственных клапанов, хрусталиков и т.п.), если сама медицинская организация таковыми не располагает, и соответствующим договором с медицинской организацией предусмотрено их приобретение за счет средств пациента».

В письме ФНС России от 18.05.2011 N АС-4-3/7958@ перечисляются документы, необходимые для получения вычета за импланты, приобретенные в сторонней организации. Итак, в ИФНС необходимо предоставить:

- справку об оплате медицинских услуг с указанием кода 2 по операции (в случае бесплатной операции по имплантации в справке об оплате медицинских услуг стоимость оказанных медицинских услуг указывается в размере 0 рублей);

- справку, выданную стоматологической клиникой в произвольной форме, или выписной эпикриз, подтверждающие назначение и использование имплантов в ходе проведения дорогостоящего лечения;

- копии платежных документов на приобретение импланта.

Т.е. возврат подоходного налога можно осуществить не только за саму операцию имплантации зубов — налоговый вычет за зубные импланты также возможен.

Законом предусмотрена возможность получения налогового вычета за имплантацию зубов, которым стоит воспользоваться, т.к. можно вернуть 13 процентов от стоимости операции по установке импланта, а также вернуть налог с другого стоматологического и иного лечения.

Опубликовал:

Раленко Антон Андреевич

Москва 2018

А вот если налогоплательщик захочет получить налоговый вычет на лечение зубов через своего работодателя, то он может это сделать в том же году, в котором были получены данные услуги. Но похода в налоговую избежать не получится, зато уже через месяц есть возможность получить льготу и перестать на определенный период выплачивать НДФЛ.

Добрый день.

Можно ли оформить налоговый вычет за имплантацию зубов с Видом на жительство.Я работаю официально, вид на жительство с 2015 года.

С ув.

Ольга

Если у Вас есть статус налогового резидента РФ и у Вас был доход, облагаемый по ставке 13 % в году, в котором Вы оплатили лечение, то Вы сможете получить налоговый вычет за имплантацию зубов.

Можно ли оформить вычет за установку имплантов ребенку (студенту) 19 лет?

Родители могут получить налоговый вычет за лечение ребенка, которому на момент оплаты лечения не исполнилось 18 лет.

Доброго дня! Подскажите, если подавали декларацию с расходами на лечение в 2016м году, но не включили в нее расходы на сам имплант, только на услуги, сейчас можно подать корректировку на декларацию 2016го (все документы по импланту есть) или считается что срок давности уже прошел?

Заранее спасибо!

Данный вопрос может стать предметом судебного разбирательства (согласно п. 7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы).

Скажите, пожалуйста, сделают ли возврат одновременно и за имплантацию-150тыс и за протезирование-120тыс и за лекарства-5тыс

Это может зависеть от того когда были произведены указанные расходы (на протяжении одного календарного года или нет), какой код услуги будет указан в справках об оплате медицинских услуг, величины дохода, были ли приобретены лекарства в рамках дорогостоящих видов лечения.

В плане лечения, мне предоставили скидку от 5-15%, имплантация 15%. Клиника ответила, что если процедура попадает под 15%, то они не дадут мне справку на эти процедуры( вся имплантация 9 импл), а на все другие виды процедур на которые была скидка от 5-10% они выдадут справку. А это вообще правильно? Я потратила большую сумму на установку имплантов, и не смогу получить вычет? Заранее благодарю за ответ.

Справка выдается после оплаты и оказания медицинских услуг. При отказе в выдаче справки Вы можете обратиться в соответствующие государственные органы.

З и а имплант вернут 13%. Сколько вернут за изготовление коронки на имплант?

При соблюдении необходимых условий налогоплательщик вправе получить налоговый вычет по расходам на оплату медицинских услуг, в том числе стоматологических (вернуть можно 13 % от их стоимости с учетом установленных в законе ограничений).

Попадает ли имплантация и протезирование на имплантах под 2 пункт? Или под 1? Спасибо.

Для ответа на данный вопрос следует ознакомиться с перечнем видов высокотехнологичной медицинской помощи.