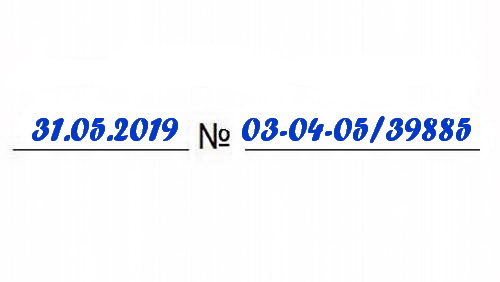

Письмо Минфина РФ от 23.07.2019 N 03-04-05/54772

В Письме Минфина РФ от 23.07.2019 N 03-04-05/54772 даются разъяснения о получении социального налогового вычета в сумме расходов на медицинские услуги, оказанные родителям налогоплательщика Текст Письма: Департамент налоговой и таможенной политики рассмотрел обращения по вопросу предоставления социального налогового вычета по налогу на доходы физических лиц и в соответствии со статьей 34.2 Налогового кодекса Российской […]

Письмо Минфина РФ от 23.07.2019 N 03-04-05/54772 Read More »